티스토리 뷰

포괄적인 블로그 게시물에서, 우리는 2007년 미국 서브프라임 모기지 위기의 깊이를 파헤친다. 전문가의 관점에서, 우리는 이 역사적인 금융 붕괴의 맥락 안에서 예금자 보호와 은행 운영의 원인, 결과, 그리고 중요한 측면을 검토한다. 위기의 복잡성을 해결하고, 귀중한 교훈을 도출하며, 혼란 속에서 예금자를 보호하기 위해 시행된 조치를 조명하는 데 동참해 주십시오. 금융 시스템과 경제에 미치는 영향에 초점을 맞추어, 이 기사는 우리 시대의 가장 중요한 금융 위기 중 하나에 대한 깊은 이해를 제공한다. 그리고 이를 통해 이번 새마을금고의 뱅크런 사태와 예금자 보호에 대해 알아보고자 한다.

1. 한국의 새마을금고 뱅크런 사태

예금자보호법과 보호받을 수 있는 최대 금액은?

예금자보호 상품이라고 해서 한도 없이 전액을 다 보호해 주는 것은 아닙니다.

보호한도금액은 1인당, 금융기관 당 최대 5,000만원까지인데요, 예금의 종류별 또는 지점별 보호금액이 아니라 동일한 금융회사 내에서 예금자 1인이 보호받을 수 있는 총금액이죠. 덧붙여 다른 금융회사에 예금이 있다면 해당 예금도 1인당 5,000만 원 한도로 보호받을 수 있습니다. 그리고 헷갈릴 수 있는 부분으로 상호금융권이 있는데요. 같은 이름이라 하더라도 법인이 다르면 다른 금융기관에 해당합니다.

예금자보호법에 따른 5,000만원 한도는 원금이 아니라 이자를 포함한 금액이라는 점은 꼭 알아두셔야 하며, 교포나 외국인의 국내에 있는 금융회사의 보호대상상품에 가입한 경우에는 예금자보호를 받을 수 있습니다.

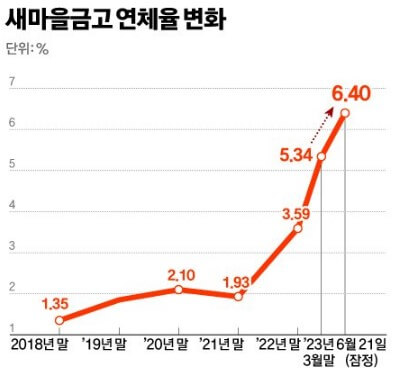

새마을금고 연체율 20%, 예금자 불안

부동산 개발 사업에 투입한 공동대출의 연체율이 20% 육박한 것으로 파악되었습니다. 전국 새마을금고 1294곳의 공동대출 연체율은 6월 19% 달하는 것으로 확인되었습니다. 지난해말 대비 2배가량 급증하였는데요.

PF대출을 통해 건설 및 부동산업자에게 취급되었고 잔액은 현재 20조 원이 넘는 것으로 알려졌습니다. 현재 문제가 되고 있는 부동산 PF대출은 담보대출이 아닌 프로젝트 기반 대출입니다. 새마을금고가 주로 해오던 사업이지만 최근 미분양사태로 더욱 문제가 되고 있습니다.

새마을금고 자금 이탈 규모 커짐

새마을금고 뱅크런 사태 진정

은행권이 6조원 이상 단기 유동성 공급에 나서고 있다. (새마을 금고에 6조 원 유동성 투입)

11일 금융권에 따르면 KB국민·신한·하나·우리·NH농협은행과 KDB산업·IBK기업은행은 지난 주말과 전날까지 새마을금고와 RP(환매조건부채권) 매입 계약을 체결했다. 금융당국이 지난 7일 은행권에 "새마을금고 단기 유동성 지원에 적극적으로 협조해 달라"는 요청에 따른 것이다. 각 은행은 새마을금고가 보유한 국고채·통화안정증권채권 등을 담보 격으로 받고(RP 매입) 자금 유동성을 공급한다. 이들 은행은 새마을금고중앙회와 각각 5000억∼2조 원 규모의 RP 매입 계약을 체결했고, 총 6조 원 이상이 새마을금고에 지원됐거나 지원될 예정이다. 더불어, 기존 해지 고객 7월 말까지 재가입 조건으로 기존 예금이자에 비과세 해택, 예금자보호법의 5,000만 원 한도가 아닌 전액 보호하겠다고 이야기하며, 사태가 수습되었다.

2. 미국의 2007년 서브프라임 모기지 사태

2007년 서브프라임 모기지 위기의 뿌리

위기의 영향, 뱅크런 및 예금자 보호 설명

2007년 서브프라임 모기지(비우량 주택담보대출) 사태가 금융시스템에 충격을 주면서 뱅크런과 예금자 보호가 위기의 핵심 요소로 떠올랐다. 이 섹션에서는 은행에 미치는 영향과 예금자 보호에 대한 후속 우려를 탐구한다. 우리는 뱅크런의 배경, 금융 기관에 대한 신뢰 상실, 예금자의 이익을 보호하기 위해 취해진 조치들을 탐구한다. 전문가의 관점에서, 우리는 위기 속에서 여파를 완화하고 안정성을 유지하기 위한 규제 기관, 정부 개입 및 예금 보험 제도의 시행의 역할을 분석한다.

배운 교훈과 발전하는 규정

2007년 서브프라임 모기지 위기를 반영하여, 우리는 배운 귀중한 교훈과 그에 따른 규제의 진화를 밝혀낸다. 전문가의 관점에서 위기 이후 시행된 금융 규제, 리스크 관리 관행 및 감독 메커니즘의 변화를 살펴본다. 우리는 더 엄격한 대출 기준의 확립, 규제 기관의 강화된 역할, 그리고 체계적인 위험 관리에 초점을 맞춘다. 또한 예금보험 프로그램, 스트레스 테스트, 포괄적인 금융 안정성 프레임워크를 통해 예금자 보호를 강화하기 위한 지속적인 노력에 대해 논의한다.

사태 진정, 예금을 전액 보호 발표

2007년 미국의 서브프라임 부실 사태로 시장에서 자금조달이 어려워지자 만기가 도래하는 채권등을 갚지 못하며 위기를 맞게 되어 뱅크런 이 발생하여 2007년 9월 14일부터 단 3일 만에 전체예금의 8%인 약 20억 파운드, 우리 돈으로 약 3조 7000억 원이 인출되었습니다. 이렇게 되자 영국정부는 타 은행으로 확산을 방지하기 위해 예금을 전액 보호하겠다고 발표하여 사태를 진정시켰습니다.

▼ 함께보면 도움이 되는 글

'금융과 경제이야기' 카테고리의 다른 글

| [금융] SH, 2023년 1차 행복주택 신청 알아보기 (0) | 2023.07.12 |

|---|---|

| [금융] 두나무 넥스트 스테퍼즈 자산형성지원 신청하기 (0) | 2023.07.12 |

| [주택] 신혼부부 임차보증금, 이자 지원 혜택 (0) | 2023.07.10 |

| [금융] 군적금 만기해지 준비, 신청 알아보기 (0) | 2023.07.08 |

| 2023 알뜰교통카드 플러스 정보 알아보기 (0) | 2023.07.06 |